自工业革命以来,技术创新已经成为推动产业变迁、引领经济发展、大国崛起的关键力量,纵观全球产业变迁历程,百年数据无不表明,资本和科技是产业变迁的重要推动力量,当年英国的繁荣强势是如此,后来美国的异军突起亦是如此。开眼看世界,回头看自己,改革开放四十年以来,中国已经成为世界上最大的制造业国家,但“大而不强”也是我们当下不得不面临的问题,向前看,唯有科技才能成为未来经济发展的强劲动力。在这样的背景之下,设立科创板的核心目标有两个,一是推动科创企业上市,更好服务科创企业,推动中国的科技创新事业,另一个则是作为资本市场改革的试验田,不断完善资本市场的基础制度,形成可复制、可推广的经验。

陆家嘴论坛奏响科创板改革强音

2019年6月13日,在陆家嘴论坛上科创板宣布正式开板,7月22日,科创板首批公司上市,作为山东首家登陆科创板的企业,也是目前烟台的唯一一家科创板公司,睿创微纳于2019年7月22日在科创板成功上市,股票发行价格为20元/股。

今年6月18日,第十二届陆家嘴论坛在上海召开,科创板也正式迎来“周岁”,而今年陆家嘴论坛浦江夜话的主题就是“科创板一周年”,与会嘉宾纷纷从长期视角探讨深化改革的措施,推动这片试验田以“中国纳斯达克”为目标,迈向成熟市场。开板一年来,科创板在摸索中前行,在前行中成长。

证监会主席易会满在论坛上发表讲话,表示证监会将继续推进科创板建设,加快推出将科创板股票纳入沪股通标的、引入做市商制度、研究允许IPO老股转让等创新制度,抓紧出台科创板再融资管理办法,推出小额快速融资机制,支持更多“硬科技”企业利用资本市场发展壮大。发布科创板指数,研究推出相关产品和工具,这也就意味着,不管是监管审核还是运营规则,科创板都迎来了“2.0时代”。

除此之外,科创板正在积极探索引入真正的中长期资金进行长期投资。比如,推动改善投资者结构,科创板对个人投资者设置了一定的适当性门槛,既是保护投资者利益,客观上也有利于促进个人投资者成为中长期投资者,把短钱汇聚成长钱。

伦敦证券交易所集团首席执行官大卫·施维默则指出,中国有了科创板之后,明星企业可以更早地进入公开市场,获得更多更好的融资,在增强自身韧性的同时实施扩张项目。科创板的设立,加快了科创企业首次公开募股的时机,能更好地体现市场的价格发现机制,科创企业的估值更加看重预期利润,而不是过去的盈利能力。

百舸争流千帆竞,乘风破浪正远航,科创板的大门向四方敞开,未来还将会吸纳更多的优质“硬科技”公司加入其中。

目前山东范围内共有四家在科创板上市的企业,而睿创微纳是“第一个吃螃蟹的人”,其代表性和意义不言而喻。公开资料显示,睿创微纳成立于2009年,是一家专业从事非制冷红外热成像与MEMS传感技术开发的集成电路芯片企业,产品主要包括非制冷红外热成像MEMS芯片、红外热成像探测器、红外热成像机芯、红外热像仪及光电系统。

睿创微纳的产品覆盖军用和民用领域。军用红外产品从上世纪70 – 80年代起逐步应用于海陆空领域,根据Maxtech International预测,2023年全球军用红外市场规模将达107.95亿美元。之前国际军用市场主要被欧美发达国家企业主导,但2012年后以睿创微纳、高德红外等为代表的中国企业在非制冷红外探测器技术上相继突破,打破了欧美的技术封锁。随着技术的发展以及红外产品成本、价格不断下降,红外热成像仪在民间得到了广泛的应用,其增速远大于军用领域,其中安防监控、汽车辅助驾驶是重要的增长极。

红外成像行业准入门槛较高,目前国际上仅美国、法国、以色列和中国等少数国家掌握非制冷红外芯片设计技术,全球范围内可提供非制冷红外探测器的公司包括美国的DRS、雷神、BAE、FLIR、SEEK Thermal和L3,以色列的SCD,法国的ULIS,以及中国的睿创微纳、高德红外、大立科技、北方广微。

根据睿创微纳披露的财报,2019年,睿创微纳营业总收入约6.85亿元,同比增长78.25%,归母净利润约2.02亿元,同比增长61.44%,虽然依旧保持高速增长,但增速较前几年明显下滑,2017年和2018年,公司的营收增速分别为158.46%和146.66%,归母净利润增速分别为563.87%和94.51%,随着公司盈利规模和体量的增大,增速下滑似乎是一个必然的过程。

今年一季度,公司实现营业收入2.31亿元,同比增长129.54%,实现归属于上市公司股东净利润8503.07万元,同比增长265.87%。由于疫情防控的需要,多家客户向公司提出人体精准测温产品的订单需求,公司全资子公司艾睿光电除生产并提供了测温模组和人体精准筛查热像仪产品外,还向部分整机生产客户提供了探测器产品,和测温相关的产品订单在报告期实现销售收入6719.5万元,占当期营业收入的29.12%,较去年同期增长137倍。虽然短期内业绩爆发,但这种突发事件对于业绩的带动并不具备持续性,并不能因此认为公司的盈利增速会一直保持这样的水准。

将营收结构展开来看,探测器、机芯和整机是公司的主要三大收入来源。去年的整机产品销量同比增长 170.59%,营收为3.29亿元(+192.23%),主要是因为公司大幅拓展了整机外销市场。而探测器和机芯分别实现营收2.48亿元(+55.77%)和 8826.64万元(-18.21%),其中机芯收入增长下滑的原因主要是受军品客户项目进度影响所致,这一问题很难解决,因为军方有自己的采购方式和节奏。

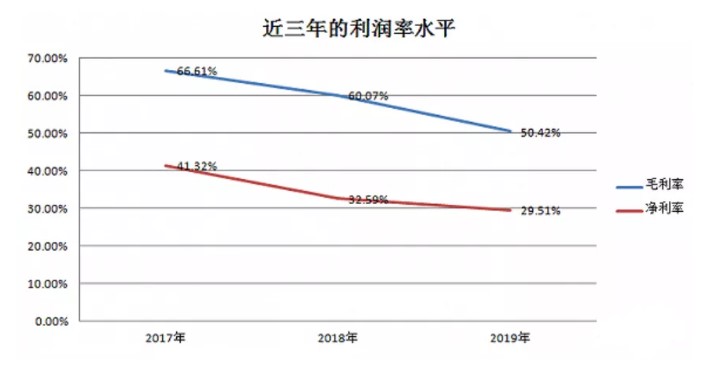

虽然睿创微纳的盈利保持高速增长,但公司的利润率却在逐年下滑,这在一定程度上也表明竞争压力在加大。2017年 – 2019年,睿创微纳毛利率分别为66.61%、60.07%及50.42%,同期公司的净利润率分别为41.32%、32.59%及29.51%。去年公司为了给客户让利从而占领更大市场,对探测器和机芯进行降价销售,导致探测器毛利率下滑9.53pcts至58.58%,机芯的毛利率下滑11.08pcts至66.37%,同时毛利率较低的整机产品销售收入占比的提升,多因素共同导致了公司毛利率整体下降。

2019年,睿创微纳经营活动产生的现金流量净额约1.59亿元,同期净利润约2.02亿元,净利润的含金量(经营现金净流量/净利润)为0.79,也就意味着公司有八成左右的盈利以现金的形式收回,这个比例其实并不算高。与之对应的是应收账款的逐年增长,过去三年睿创微纳应收账款的增长率分别为157.83%、35.01%、32.62%。但目前应收账款的风险可控,原因有二:一是账龄较短,其次是占总资产的比重较低。

从债务水平来看,睿创微纳并没有偿债压力,截止到今年一季度,公司账上的货币资金14.95亿元,没有长期借款,短期借款5144万元基本可以忽略不计。而且公司的资产负债率也是逐年下滑,维持在低位,2017 – 2019年,公司资产负债率分别为27.88%、15.55%、7.93%。

从估值的角度来看,目前公司的业绩增速逐年下滑,并没有维持在一个稳定的区间内,因此很难给出确定性的估值水平,但如果用PEG方法来衡量,市盈率不应大于业绩增速,目前60倍左右的市盈率和净利润增长率相匹配,而且对标业务相近的高德红外来看,睿创微纳还具备一定的估值优势,但如果后续盈利增速维持下滑的走势,那么可能面临估值回归的压力。(来源:界面新闻)